パーペチュアルオプションの仕組みを実際の事例に当てはめて説明します。以下では、ETH/USDCのプールを使った具体的なシナリオを想定し、ストラドル、ロング、ショートのポジションを簡単に解説します。仮定として、ETHの価格が1ETH = $3,000、プールの流動性利用率は中程度、借入利率は年率10%とします。

シナリオ: ETH/USDCプールでの取引あなたは$1,000を元手に、GammaSwapでパーペチュアルオプション取引を始めたいと考えています。ETH価格の変動を活用して利益を狙いますが、どのポジションを選ぶか迷っています。

目次

ストラドルポジションの事例

状況: ETHの価格が大きく動く(上下どちらでも)と予想するが、方向はわからない。

- 行動:

- プール: ETH/USDC

- ポジション: ストラドル

- 預入額: $1,000(USDCで預入)

- LTV: 95%(借入額$950、担保$1,000)

- スリッページ設定: 最大価格スリッページ1%、リバランススリッページ不要(50:50のため)

- 開設コスト: オリジネーション手数料$5(プール利用率に基づく)

- 結果:

- ポジション開設後、担保はETH $500(0.167ETH)とUSDC $500で構成。

- デルタは開始時0(価格変動に中立)。

- ETH価格が$3,600(+20%)に上昇した場合:

- 担保価値: ETH $600(0.167×$3,600)+USDC $500=$1,100

- 債務: $950+借入手数料(例: 1日で$0.26、年率10%を1/365で計算)

- PnL: $1,100 - $950 - $5(手数料)- $0.26 = 約$144.74の利益

- 清算までの時間: 約30日(LTV95%、借入利率10%で計算)。

- ポイント: 価格が大きく動けば利益が出るが、方向を予測する必要がない。借入手数料に注意。

ロングポジションの事例

状況: ETH価格が上昇すると予想(例: $3,000→$3,600)。

- 行動

- プール: ETH/USDC

- ポジション: ロング

- 預入額: $1,000(USDCで預入)

- LTV: 99%(借入額$990、担保$1,000)

- スリッページ設定: 最大価格スリッページ1%、リバランススリッページ2%

- 開設コスト: 取引手数料$3(リバランス用)、オリジネーション手数料$10

- 結果

- 担保はETH 60%($600、0.2ETH)、USDC 40%($400)にリバランス。

- デルタ: 開始時正(例: +2)、価格上昇でさらに増加。

- ETH価格が$3,600(+20%)に上昇した場合:

- 担保価値: ETH $720(0.2×$3,600)+USDC $400=$1,120

- 債務: $990+借入手数料(例: 1日で$0.27)

- PnL: $1,120 - $990 - $13(手数料)- $0.27 = 約$116.73の利益

- 清算までの時間: 約7日(高LTVのため短い)。

- ポイント

上昇相場で利益が大きくなるが、清算リスクが高い。スリッページと手数料が影響。

ショートポジションの事例

状況: ETH価格が下落すると予想(例: $3,000→$2,400)。

- 行動

- プール: ETH/USDC

- ポジション: ショート

- 預入額: $1,000(USDCで預入)

- LTV: 97%(借入額$970、担保$1,000)

- スリッページ設定: 最大価格スリッページ1%、リバランススリッページ2%

- 開設コスト: 取引手数料$3、オリジネーション手数料$8

- 結果

- 担保はUSDC 60%($600)、ETH 40%($400、0.133ETH)にリバランス。

- デルタ: 開始時負(例: -1.5)、価格下落でさらに負に。

- ETH価格が$2,400(-20%)に下落した場合:

- 担保価値: ETH $319.2(0.133×$2,400)+USDC $600=$919.2

- 債務: $970+借入手数料(例: 1日で$0.27)

- PnL: $919.2 - $970 - $11(手数料)- $0.27 = 約-$62.07(損失)

- ※ショートの場合、価格下落で利益を狙うが、この例ではリバランス比率や手数料の影響で損失が発生。実際のPnLは市場状況や設定に依存。

- 清算までの時間: 約15日。

- ポイント

下落相場で利益を狙うが、価格が予想と逆に動くと損失が出る。清算リスクも考慮。

ポジションの開設手順(例: ロング)

- GammaSwapのトレードページでETH/USDCプールを選択。

- 「ロング」を選択、USDCで$1,000預入、LTVを99%に設定。

- スリッページを1%(価格)、2%(リバランス)、手数料上限$10に設定。

- 「承認」「確認」をクリックし、ウォレットでトランザクションを承認。

ポジションの閉鎖手順(例: ロング)

- トレードページでETH/USDCプールのロングポジションを選択し、「閉鎖」をクリック。

- 支払い額(例: 全額$990)を選び、USDCで受け取り。

- 「ポジションを閉じる」を押し、ウォレットで承認。

- ポートフォリオページの「履歴」で結果を確認。

PnLの確認(例: ロング)

- トレードページで$1,000、LTV99%を入力。チャートでETH価格$3,600を想定するとPnL約$116.73。

- 計算機で退出価格$3,600を入力し、詳細(LTV、デルタ、シータ)と共にPnLを確認。

- 借入手数料(例: 1日$0.27)は別途考慮。

ポイントと注意

- ストラドル: 価格の上下どちらでも利益を狙えるが、ボラティリティが小さいと手数料で損する可能性。

- ロング/ショート: 方向性を予測する必要があり、予想が外れると損失。LTVが高いほど清算リスク大。

- 実際の運用: スリッページや手数料(特にオリジネーション手数料)が利益に影響。計算機で事前シミュレーションを。

- リスク管理: 清算までの時間が短い高LTV(例: 99%)は慎重に。市場の急変動に注意。

清算までの時間(Time to Liquidation)が定められている理由(簡単解説)パーペチュアルオプションで「清算までの時間(Time to Liquidation)」が設定されている理由は、プロトコルの安全性とトレーダーのリスク管理を確保するためです。以下にその主な理由を簡潔に説明します。

- 過剰レバレッジの防止

- パーペチュアルオプションは高いレバレッジ(LTV:融資対価値比率)での取引が可能です。LTVが高いほど、債務が担保価値に近づき、プールの安定性が脅かされるリスクが増えます。

- 清算までの時間は、LTVが99.5%(清算閾値)に達するまでの推定時間を示し、トレーダーがリスクを把握しやすくします。これにより、プール全体の過剰な借り入れを防ぎ、プロトコルの破綻リスクを軽減します。

- 変動する市場への対応

- 通常のパーペチュアルフューチャーでは「清算価格」が設定されますが、GammaSwapのパーペチュアルオプションは価格変動だけでなく、借入手数料やプールの利用率に影響されます。

- 清算までの時間は、これらの変動要素(LTV、借入利率、プール利用率)を考慮して動的に計算され、市場状況に応じた柔軟なリスク管理を提供します。

- トレーダーの意思決定支援

- 清算までの時間は、トレーダーがポジションを維持できる期間の目安を示します。例えば、LTV99%のロングポジションで清算までの時間が7日と表示された場合、トレーダーはその期間内に価格が予想通りに動かなければ清算リスクが高まることを理解できます。

- これにより、トレーダーはレバレッジを調整したり、ポジションを早めに閉鎖したりする判断がしやすくなります。

- 借入手数料との関係

- トレーダーはポジション維持のために流動性提供者に借入手数料を支払います。この手数料は債務を増加させ、LTVを徐々に押し上げます。

- 清算までの時間は、借入手数料による債務増加が担保価値を追い越すタイミングを予測し、トレーダーにリスクの「期限」を明確に伝えます。

実際の例での理解

事例

ETH/USDCプールで$1,000のロングポジション(LTV99%、借入利率10%)を開設。

- 担保価値: $1,000(ETH60%、USDC40%)

- 債務: $990

- 借入手数料: 1日約$0.27(年率10%を1/365で計算)

- 清算までの時間: 約7日(LTVが99.5%に達するまでの推定時間)

なぜ7日?

- 借入手数料により債務が毎日$0.27増え、7日で約$1.89増加($990→$991.89)。同時に、市場価格が動かなければ担保価値は$1,000のままなので、LTVが99.5%($995/$1,000)に近づく。この「7日」が清算までの時間の目安となり、トレーダーに「このままなら7日後に清算リスク」と警告します。

ポイント

- プロトコル保護: 清算までの時間は、プールの過剰レバレッジや攻撃リスクを防ぐ安全装置。

- トレーダー支援: リスクの「期限」を示し、ポジション管理の判断を助ける。

- 動的性: 市場やプールの状況に応じて変動し、柔軟に対応。

- 注意: 高LTV(例: 99%)は清算までの時間を短くし、リスクを高めるため、慎重な設定が必要。

清算前に閉鎖するかどうかの判断ポイント

ロングポジションでETH価格が上昇すると、利益が出る可能性が高いですが、清算までの時間(Time to Liquidation)や市場状況、コストを考慮して、以下の点をチェックすることが重要です。

- 現在の利益と清算までの時間

- ETH価格が上昇し、担保価値が債務を上回れば利益が出ます。ただし、借入手数料は時間と共に債務を増やし、LTV(融資対価値比率)を押し上げます。

- 清算までの時間が短い(例: 数日)場合、価格がさらに上昇する可能性があっても、借入手数料によるLTVの上昇で清算リスクが高まるため、早めに利益を確定する方が安全な場合があります。

- 市場のボラティリティ

- ETH価格が上昇した後、急落するリスクがある場合、利益を確保するために早めに閉鎖する方が賢明です。

- 逆に、さらなる上昇が予想されるなら、ポジションを維持する選択肢も考えられます。ただし、清算までの時間が短い場合はリスクが高まります。

- 借入手数料とシータの影響

- 借入手数料(シータ)は毎日ポジションの価値を減らします。高LTV(例: 99%)ではシータの影響が大きく、長期保有で利益が目減りする可能性があります。

- 目標利益とリスク許容度

- 目標とする利益(例: 20%のリターン)に達した場合、利益を確定して閉鎖するのが合理的。

- リスク許容度が低い場合、清算リスクを避けるため、価格上昇時に早めに閉鎖する方が安心です。

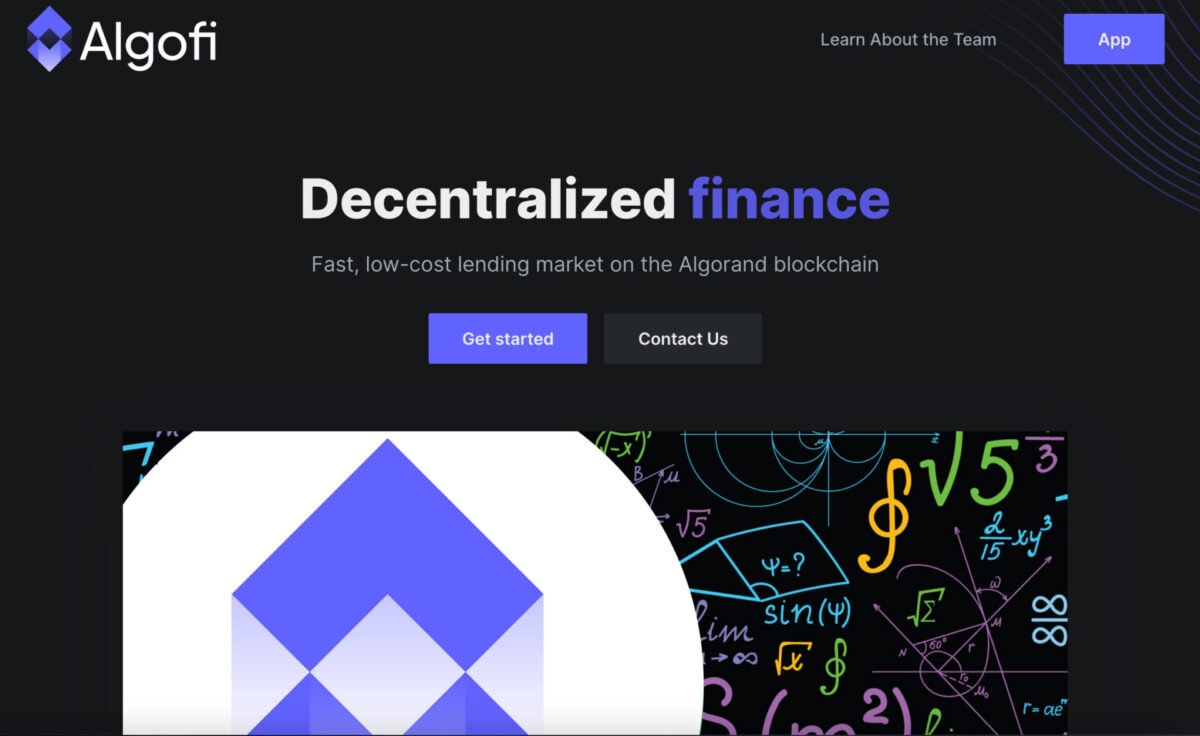

具体例:ETH/USDCプールでロングポジション前提

- プール: ETH/USDC

- ポジション: ロング

- 預入額: $1,000(USDC)

- LTV: 99%(債務$990)

- 初期ETH価格: $3,000

- 担保構成: ETH 60%($600、0.2ETH)、USDC 40%($400)

- 借入利率: 年率10%(1日約$0.27)

- 清算までの時間: 約7日(LTV99.5%到達まで)

- 開設コスト: 取引手数料$3、オリジネーション手数料$10

シナリオ: 3日後にETH価格が$3,600(+20%)に上昇

- 担保価値:

- ETH: 0.2 × $3,600 = $720

- USDC: $400

- 合計: $720 + $400 = $1,120

- 債務:

- 初期債務$990 + 借入手数料(3日×$0.27 = $0.81)= $990.81

- PnL(損益):

- $1,120(担保価値)- $990.81(債務)- $13(開設コスト)= 約$116.19の利益

- 現在のLTV:

- $990.81 ÷ $1,120 = 約88.4%(清算閾値99.5%より安全)

- 清算までの時間: 価格上昇で担保価値が増えたため、LTVが下がり、清算までの時間は延びる(例: 10日以上に延長)。

選択肢

- 今すぐ閉鎖する場合:

- 利益$116.19を確定し、清算リスクをゼロに。

- メリット: 急なETH価格下落(例: $3,600→$2,400)のリスクを回避。

- デメリット: さらなる価格上昇(例: $3,600→$4,000)の機会を逃す。

- ポジションを維持する場合:

- さらなるETH価格上昇で利益が増える可能性(例: $4,000なら担保価値$800+$400=$1,200、PnL約$196)。

- リスク: 借入手数料(1日$0.27)が積み上がり、価格が停滞または下落すると利益が減る。LTVが再び99.5%に近づく可能性も。

- 清算までの時間が延びたとはいえ、急落でLTVが急上昇するリスクは残る。

判断のポイント

- 利益目標達成: $116の利益で満足なら閉鎖が安全。

- 市場見通し: ETHがさらに上昇(例: $4,000以上)と強く確信するなら維持。ただし、ボラティリティが高い場合は注意。

- 清算までの時間: 10日以上に延びたので余裕はあるが、借入手数料が毎日利益を減らす。

- リスク許容度: 価格下落で利益を失うのが嫌なら、早めに閉鎖。

推奨

- ETH価格が+20%で目標利益に達し、ボラティリティが高い(急落リスクがある)場合、清算前に閉鎖して利益を確定するのが安全です。

- さらに上昇を期待し、リスクを取れるならポジションを維持。ただし、計算機でLTVや清算までの時間を確認し、価格が停滞/下落した場合の損失をシミュレーションしてください。

閉鎖の手順(例)

- GammaSwapのトレードページでETH/USDCプールのロングポジションを選択。

- 「閉鎖」をクリック、支払い額$990.81(全額返済)、受取トークンUSDCを選択。

- 「ポジションを閉じる」を押し、ウォレットで承認。

- 利益約$116がUSDCで受け取れ、ポジションは終了。

まとめと注意

- 清算前に閉鎖するメリット: 利益確定で清算リスクを回避。ETH価格が上がった今、$116の利益は魅力的。

- 維持のリスク: 借入手数料(シータ)が利益を減らし、急落でLTVが99.5%に近づく可能性。

- 具体的な判断: GammaSwapのトレードページでPnLチャートや計算機を使い、ETHが$4,000に上昇した場合の利益(例: $196)や、$2,400に下落した場合の損失(例: -$150)をシミュレーション。リスク許容度と市場予測に基づき決定。

- 注意: スリッページ設定(例: 1%)を適切にし、トランザクション失敗を防ぐ。市場の急変動に備え、最新のLTVと清算までの時間を確認。